La tesis Big Flip ha estado ganando terreno en el mundo financiero y describe la creencia equivocada del mercado en el camino de la inflación y las tasas de política.

El siguiente artículo es una pieza completa gratuita.de una edición reciente de Bitcoin Magazine PRO, el boletín de mercados premium de Bitcoin Magazine. Para estar entre los primeros en recibir estas ideas y otros análisis del mercado de bitcoin en cadena directamente en su bandeja de entrada, Suscríbase ahora.

El gran tirón

En este artículo, desglosamos una tesis macro que ha ido ganando cada vez más fuerza en el mundo financiero. El “Big Flip” fue presentado por primera vez por un macro comerciante seudónimo INArteCarloDossy se basa en la aparente creencia equivocada del mercado en la trayectoria de la inflación y, posteriormente, en la trayectoria de las tasas oficiales.

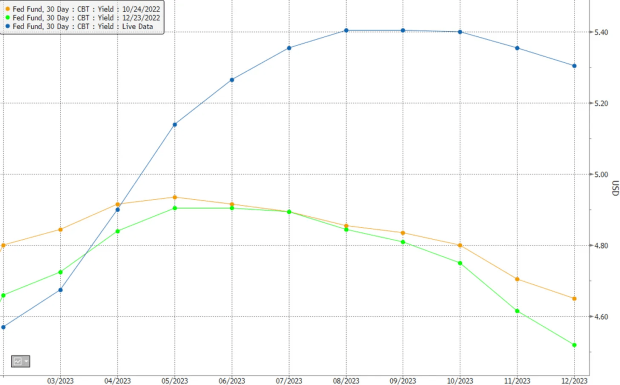

Para simplificar la tesis, el Big Flip se basó en la suposición de que una recesión inminente en 2023 estaba mal. A pesar de que el mercado de tasas había valorado completamente el precio en la creencia de que era probable una recesión inminente, el gran cambio y la línea de tiempo de la recesión pueden demorar más en desarrollarse. En particular, este cambio en las expectativas del mercado se puede ver a través de los futuros de fondos federales y las tasas de corto plazo en los bonos del Tesoro de EE. UU.

En la segunda mitad de 2022, cuando el consenso del mercado pasó de esperar una inflación arraigada a una desinflación y una eventual contracción económica en 2023, el mercado de tasas comenzó a descontar múltiples recortes de tasas por parte de la Reserva Federal, lo que sirvió como un viento de cola para las acciones debido a esta expectativa de una tasa de descuento más baja.

En “Sin pivote de política a la vista: tasas “más altas por más tiempo” en el horizonte,” nosotros escribimos:

“Desde nuestro punto de vista, hasta que haya una desaceleración significativa en las lecturas anualizadas de 1 mes y 3 meses para las medidas en el segmento rígido, la política de la Fed seguirá siendo lo suficientemente restrictiva, e incluso podría endurecerse aún más”.

“Si bien es probable que no sea del interés de la mayoría de los participantes pasivos del mercado alterar drásticamente la asignación de activos de su cartera en función del tono o la expresión del presidente de la Fed, creemos que “más alto por más tiempo” es un tono que la Fed adoptará. seguir comunicándose con el mercado.

“En ese sentido, es probable que aquellos que intentan liderar agresivamente el pivote de la política puedan volver a quedar fuera de juego, al menos temporalmente.

“Creemos que es posible un reajuste de las expectativas de tasas al alza en 2023, ya que la inflación sigue siendo persistente. Este escenario conduciría a un aumento continuo de las tasas, lo que haría que los precios de los activos de riesgo bajaran para reflejar tasas de descuento más altas”.

Desde la publicación de ese artículo el 31 de enero, los futuros de fondos federales para enero de 2024 han subido 82 puntos básicos (+0,82 %), borrando más de tres recortes completos de tipos de interés que el mercado esperaba originalmente durante 2023, con un Una gran cantidad de oradores de la Fed reiteraron recientemente esta postura de “más alto por más tiempo”.

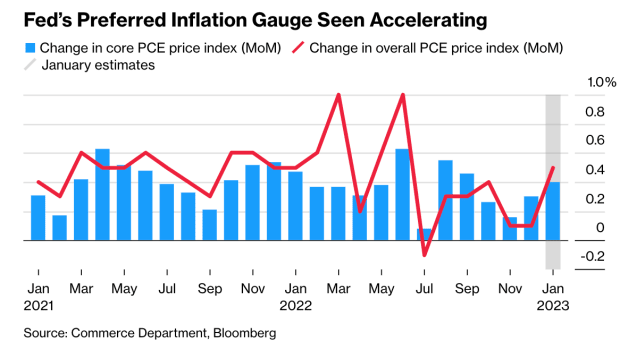

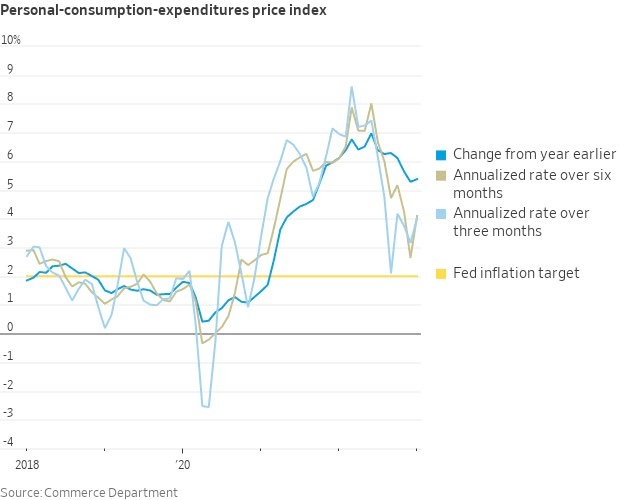

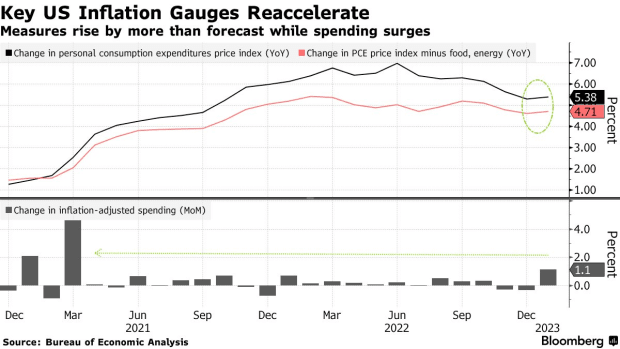

Mientras redactábamos este artículo, la tesis de Big Flip continúa desarrollándose. El 24 de febrero, el índice de precios Core PCE resultó más alto de lo esperado.

A continuación se muestra la trayectoria esperada para la tasa de fondos federales durante octubre, diciembre y en la actualidad.

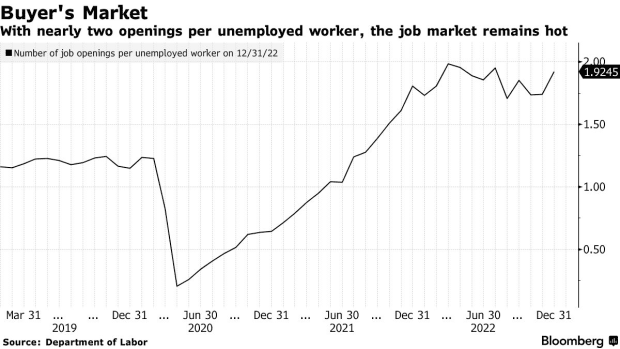

A pesar de las lecturas del IPC de desinflación año tras año durante gran parte de la segunda mitad de 2022, la naturaleza de este régimen de mercado inflacionario es algo que la mayoría de los participantes del mercado nunca han experimentado. Esto puede llevar a la creencia de presiones “transitorias”, cuando en realidad la inflación parece estar arraigada debido a una escasez estructural en el mercado laboral, sin mencionar las condiciones financieras que se han relajado mucho desde octubre. La relajación de las condiciones financieras aumenta la propensión de los consumidores a seguir gastando, lo que se suma a la presión inflacionaria que la Fed está tratando de aplastar.

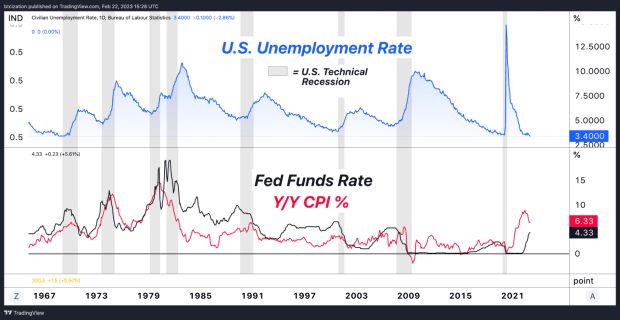

Con la tasa oficial de desempleo en los Estados Unidos en mínimos de 53 años, la inflación estructural en el lugar de trabajo se mantendrá hasta que haya suficiente holgura en el mercado laboral, lo que requerirá que la Fed continúe apretándose el cinturón en un intento de sofocar el una inflación que cada vez parece más arraigada.

Si bien los componentes flexibles del índice de precios al consumidor han caído agresivamente desde su punto máximo en 2022, los componentes rígidos de la inflación, con un enfoque particular en los salarios en el sector de servicios, continúan obstinadamente altos, lo que llevó a la Reserva Federal a continuar con su misión de absorber el aire fuera de la habitación figurativa en la economía estadounidense.

El IPC rígido mide la inflación en bienes y servicios donde los precios tienden a cambiar más lentamente. Esto significa que una vez que se produce un aumento de precios, es mucho menos probable que disminuya y es menos sensible a las presiones que provienen de la política monetaria más estricta. Con el Sticky CPI todavía en 6,2% sobre una base anualizada de tres meses, existe amplia evidencia de que se necesita una postura política de “más alto por más tiempo” para la Reserva Federal. Esto parece ser exactamente lo que se está cotizando.

Publicado el 18 de febrero, Bloomberg reiteró la postura de que la desinflación retrocede hacia una reaceleración en el artículo “Los indicadores de inflación preferidos de la Fed se ven calientes.”

“Es sorprendente que la disminución de la inflación año tras año se haya estancado por completo, dados los efectos de base favorables y el entorno de oferta. Eso significa que no pasará mucho tiempo antes de que surjan nuevos picos de inflación”. —Bloomberg Economía

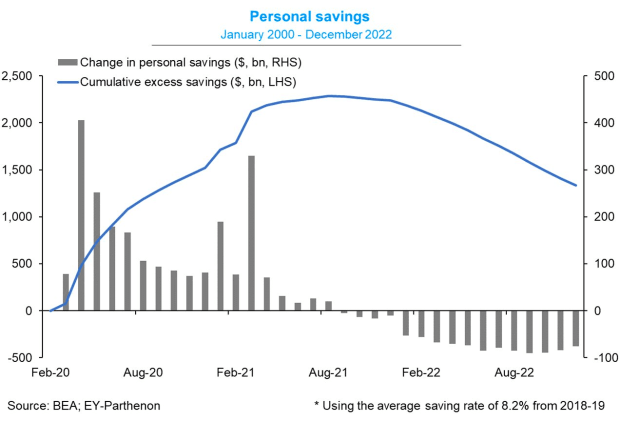

Esto llega en un momento en que los consumidores todavía tienen aproximadamente $1.3 billones en ahorros excesivos para el consumo de combustible.

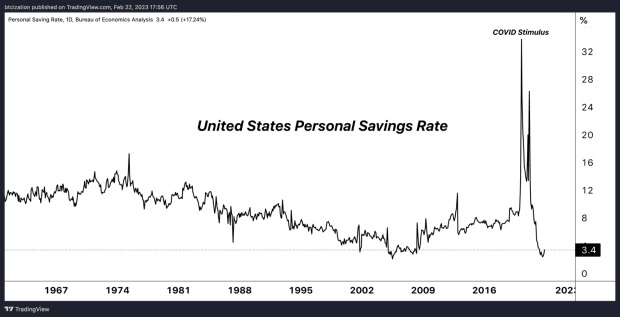

Si bien la tasa de ahorro es extremadamente baja y el ahorro agregado de los hogares está disminuyendo, la evidencia sugiere que hay mucho margen de maniobra para continuar manteniendo la economía al alza en términos nominales por el momento, avivando las presiones inflacionarias mientras los efectos retardados de la política monetaria filtrar a través de la economía.

También es importante recordar que hay una sección de la economía que es mucho menos sensible a las tasas. Si bien el mundo financiarizado (Wall Street, empresas de capital de riesgo, empresas tecnológicas, etc.) depende de la política de tasa de interés cero, hay otra sección de la economía estadounidense que es muy insensible a las tasas: aquellos que dependen de los beneficios sociales.

Aquellos que dependen de los desembolsos federales están desempeñando un papel importante en el impulso de la economía nominalmente activa, como los ajustes por costo de vida (COLA) se implementaron por completo en eneroproporcionando un aumento nominal del 8,3 % en el poder adquisitivo de los destinatarios.

Los beneficiarios de la seguridad social en realidad no están en posesión de un mayor poder adquisitivo en términos reales. La psicología de un aumento nominal en los desembolsos es poderosa, particularmente para una generación que no está acostumbrada a la presión inflacionaria. El dinero extra en los cheques de la seguridad social seguirá generando un impulso económico nominal.

Core PCE entra en calor

En los datos del PCE básico del 24 de febrero, la lectura mes a mes fue el mayor cambio en el índice desde marzo de 2022, rompiendo la tendencia desinflacionaria observada durante la segunda mitad del año que sirvió como un viento de cola temporal para los activos de riesgo y los bonos.

La impresión caliente del Core PCE es de vital importancia para la Fed, ya que Core PCE presenta una falta de variabilidad en los datos en comparación con el IPC, dada la exclusión de los precios de la energía y los alimentos. Si bien uno puede preguntarse sobre la viabilidad de un indicador de inflación sin energía ni alimentos, el punto clave a entender es que la naturaleza volátil de las materias primas de dichas categorías puede distorsionar la tendencia con mayores niveles de volatilidad. La verdadera preocupación de Jerome Powell y la Reserva Federal es una espiral de salarios y precios, donde los precios más altos engendran precios más altos, alojándose en la psicología tanto de las empresas como de los trabajadores en un bucle de retroalimentación desagradable.

“Esa es la preocupación de Powell y sus colegas, sentados a unas 600 millas de distancia en Washington, y tratando de decidir cuánto más deben subir las tasas de interés para controlar la inflación. Lo que Farley describe se acerca incómodamente a lo que se conoce en la jerga de los economistas como una espiral de salarios y precios, exactamente lo que la Fed está decidida a evitar, a toda costa”. —- “Los riesgos del peor miedo de Jerome Powell se hacen realidad en el mercado laboral del sur”

La próxima reunión de la Fed es el 21 y 22 de marzo, donde el mercado ha asignado una probabilidad del 73,0% de una suba de tasas de 25 pb al momento de escribir, y el 27% restante se inclina hacia una suba de 50 pb en la tasa de política.

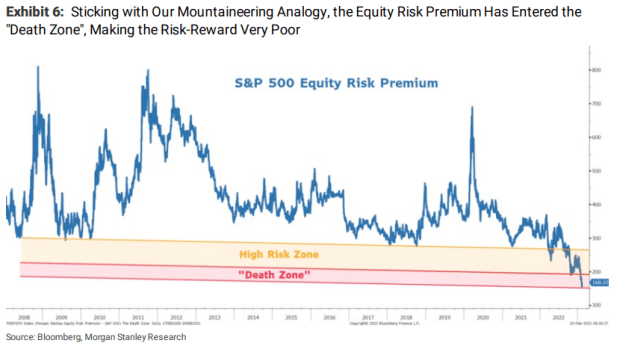

El impulso cada vez mayor de una tasa terminal más alta debería hacer que los participantes del mercado se detuvieran, ya que las valoraciones del mercado de valores parecen estar cada vez más desconectadas de los descuentos en el mercado de tasas.

Un estratega líder de Morgan Stanley expresó recientemente esta misma preocupación a Bloomberg, citando la prima de riesgo de las acciones, una medida del diferencial de rendimiento esperado dado en el mercado de bonos libre de riesgo (en términos nominales) en relación con el rendimiento de ganancias esperado en el mercado de acciones.

“Eso no es un buen augurio para las acciones, ya que el fuerte repunte de este año las ha dejado más caras desde 2007 según la medida de la prima de riesgo de las acciones, que ha entrado en un nivel conocido como la ‘zona de la muerte’, dijo el estratega.

“La recompensa por el riesgo para las acciones ahora es ‘muy pobre’, especialmente porque la Fed está lejos de poner fin a su ajuste monetario, las tasas siguen siendo más altas a lo largo de la curva y las expectativas de ganancias aún son entre un 10% y un 20% demasiado altas, escribió Wilson en una nota. .

“‘Es hora de regresar al campamento base antes de la próxima guía de ganancias’, dijo el estratega, que ocupó el puesto número 1 en la encuesta de Inversores Institucionales del año pasado cuando predijo correctamente la venta masiva de acciones”. — Bloomberg y Morgan Stanley dicen que el S&P 500 podría caer un 26% en meses

Nota final:

La inflación está firmemente arraigada en la economía de los EE. UU. y la Reserva Federal está decidida a aumentar las tasas tanto como sea necesario para reducir suficientemente las presiones inflacionarias estructurales, lo que probablemente requerirá romper tanto el mercado laboral como el bursátil en el proceso.

Las esperanzas de un aterrizaje suave que muchos inversores sofisticados tenían a principios de año parecen estar disipándose con “más alto por más tiempo” siendo el mensaje clave enviado por el mercado en los últimos días y semanas.

A pesar de estar casi un 20% por debajo de los máximos históricos, las acciones son más caras hoy que en el pico de 2021 y principios de 2022, en relación con las tasas ofrecidas en el mercado del Tesoro.

Esta inversión de acciones cotizadas en relación con los bonos del Tesoro es un excelente ejemplo del Big Flip en acción.

¿Te gusta este contenido? Suscríbase ahora para recibir artículos PRO directamente en su bandeja de entrada.

Artículos anteriores relevantes:

- Sin pivote de política a la vista: tasas “más altas por más tiempo” en el horizonte

- Negación del desacoplamiento: las correlaciones de riesgo de Bitcoin

- Una historia de riesgos de cola: el dilema del prisionero Fiat

- Una marea creciente levanta todos los barcos: Bitcoin, los activos de riesgo saltan con una mayor liquidez global

- Los datos en cadena muestran un “fondo potencial” para Bitcoin, pero persisten los obstáculos macroeconómicos

- Claves de mercado PRO de la semana: 20/02/2023